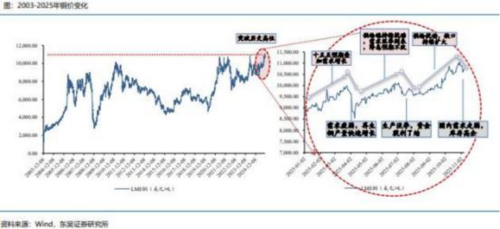

【编者按】 2025年铜价三涨三跌 , 中枢持续上行 ,年底突破历史新高 1)2025年1-11月铜价经历三涨三跌 ,呈现震荡上行趋势 ,波动范围在...

2025年铜价三涨三跌 , 中枢持续上行 ,年底突破历史新高

1)2025年1-11月铜价经历三涨三跌 ,呈现震荡上行趋势 ,波动范围在 8,539-11,068 美元/吨 ,均价为 9704 美元/吨,yoy+6% ,年底突破历史新高 。2)2025年全年来看,铜价主导因素回到历史传统框架 ,与商品属性走势高度相关,金 融属性呈现负相关性。且2025年与历史最大不同之处在于美元先涨后快速走弱,助力铜价上行,我们预计2026年美国若处于温和降息阶段,美元或持续处于低位,铜价将维持中枢上涨趋势,若类似 2007-08年出现金融危机或美国降息较其他国 家步伐更慢, 美元或有上涨 ,铜价或有一定压力 。

需求稳健 ,供给情绪反应大于真实基本面表现

1)2025 年 1-8月全球供需持续维持紧平衡态势,铜价整体高位运行或抑制需求 。供需角度 ,根据 ICSG 数据看 ,2025 年 1-8 月精铜持续维持紧平衡态势 ,除了需求淡季外 ,上半年铜价高位 、矿端扰动增强推动冶炼加速生产 ,精铜供给较为饱满 ,2025年 1-8 月 月均供给过剩 0.8万吨 。 2025年铜价高位运行,1-11 月铜价均价为 9704 美元/吨,yoy+6%。

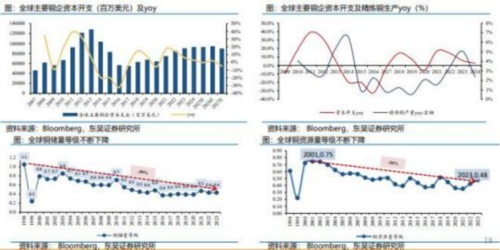

我们判断 2025 年上游矿端供给短缺主要在矿端扰动、现货冶炼端加工费过低体现 ,并非下游需求真实产生显著短缺缺 口 ,情绪角度反应高于基本面 角度 ,2026 年铜价走势我们预计仍需重点关注上游矿山情况。

2)全球精炼铜需求 2024 年中国占比 58%,美国占比 6% 。2016-2024年 ,全球精炼铜消费量呈现稳健上升态势 ,CAGR为 2% ,2024 年中国/美国消费精炼铜 1557/162 万吨 ,yoy+1.3%/+0.5% ,贡献全球总消费量58%/6%。2025 年1-8月需求量增量主要贡献国家为中国、日本、德国等,墨西哥、 芬兰需求量有所减少。

3)2025年中国需求稳健增 长 ,分品类来看 ,精铜杆/铜管产量稳健增 长 ,铜箔表 现优 异 。2025年 1-10 月五大铜材产量同比+3% ,精铜杆/铜 管产量稳健增长 ,铜箔增速较快 ,铜棒/铜板 带略有下滑 。从下游来看 ,2025年 1-9月下游需 求除房地产外都保持良好增长态势 ,其中汽车同比增速较 2024年仍有提升。

4)供给端 ,C1成本呈现缓慢增长态势,矿端依旧短缺 。2025 年铜精矿产量 增速低于精炼铜产量增速 ,矿端较冶炼端更 为紧张,再生铜产量有所提升。

5)2025 铜 交 易所库存显著 回 升 ,美国关税导致 COMEX 库存创历史新高。我们判断 2026 年短期不会制约铜价发展,下游需求仍以刚需为主 。

2026 供需紧平衡 ,铜价受供需因素影响显著

根据我们对各行业铜需求测算,我们预计2026 年铜处于供需紧平衡状态,供需缺口为5万吨。我们预计 2026 年全球供给2897万吨,yoy+3%,需求 2901 万吨 ,yoy+3%。 我们预计在铜供给趋紧 ,需求持续释放 ,金融背景利好大宗商品价格背景下 ,铜价中枢 2026 年或持续上行至 10500美元/吨 。

相关公司

A 股铜行业三大龙头股为:

紫金矿业: 全球铜矿巨头 , 资源量 7372 万 吨 ,2025 年矿产铜 目标 115万吨 ,铜价每涨 1000 美元/吨可增厚净利润 35 亿元。

江西铜业: 国内最大铜生产基地 ,阴极铜年产能 140 万吨 ,铜业务收入占 比 83%,全产业链整合能力突出。

洛阳钼业: 铜钴双赛道龙头 ,刚果 TFM 铜钴矿 2025 年铜产量预计 55 万吨 ,绑定宁德时代等新能源供应链。

三家企业合计占国内铜资源量超 60%,是新能源时代铜 需求爆发的核心受益者。

免责声明:以上信息出自汇阳研究部,内容不做具体操作指导,客户亦不应将其作为投资决策的唯一参考因素。据此买入,责任自负,股市有风险,投资需谨慎。