【编者按】内容提要新冠肺炎疫情导致全球经济下滑,经济和社会活动经历暂停,全球棉花年度需求下降。全球纺织服装需求的恢复,国内外贸订单需求的恢复

内容提要

新冠肺炎疫情导致全球经济下滑,经济和社会活动经历“暂停”,全球棉花年度需求下降。

全球纺织服装需求的恢复,国内外贸订单需求的恢复进度,仍然是下半年市场关注的焦点。棉花需求的恢复和经济恢复密切相关。

全球棉花供应收缩预计有限,关注主产国天气和虫害。美国、巴西和印度的棉花出口竞争可能加剧。

国内棉花产量预计稳定,进口预期增加,内需稳定,外需是最大不确定。

操作建议

建议11400-11700附近做多,13000上方等待机会做空。

风险提示

1、 全球经济恢复慢于市场预期,全球消费下降超预期。

2、 全球纺织品贸易下降超预期。

3、 全球服装零售产业恢复低于预期。

4、 中国采购美国棉花数量不及预期。

5、 全球棉花主产国丰产且出口竞争激烈。

一、 核心逻辑

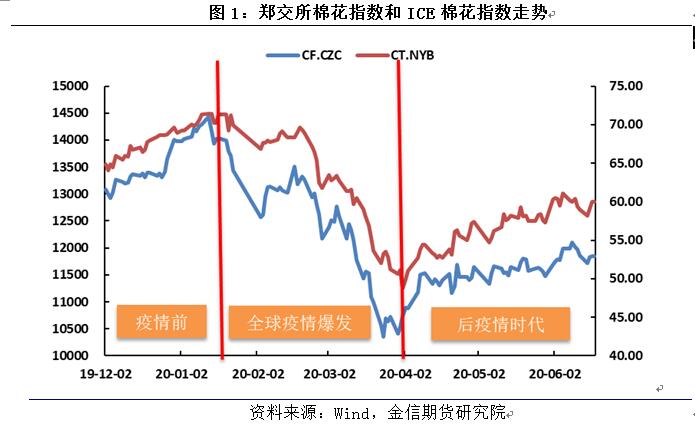

1、2020年上半年棉花价格走势回顾

2019年12月开始,市场对于中美贸易关系缓和的预期升温,随着中美签订第一阶段贸易协定,市场认为中国将在2020-2022年增加美国棉花的采购,这推动ICE棉花价格在1月中旬创出8个月新高,重新回到70美分/磅上方。国内棉花一方面因为年前赶订单带动短期需求,另一方面,国储轮入政策参考内外价差,美棉价格上涨带动国内棉花价格走强。

2月份以后,全球爆发新冠肺炎疫情,为了控制疫情,各国不得不采取暂时“封闭”的政策,全球服装零售业遭遇巨大危机,全球的纺织品贸易也出现停滞,这令全球棉花需求锐减。3月底,随着欧洲和美国出现大范围的疫情,市场的恐慌情绪推动ICE棉花价格创出2009年以来的新低,国内棉花期货价格也一度回到10000元/吨附近。

4月份以后,随着中国防疫效果的显现,市场的恐慌情绪消退,伴随着各国政府和央行的各种刺激政策,市场对于经济恢复的预期逐渐升温,ICE棉花价格和国内棉花价格自低位震荡上行,目前仍然延续着这一走势。

2、全球棉花年度消费下降预期已经反映,市场关注需求恢复和供应

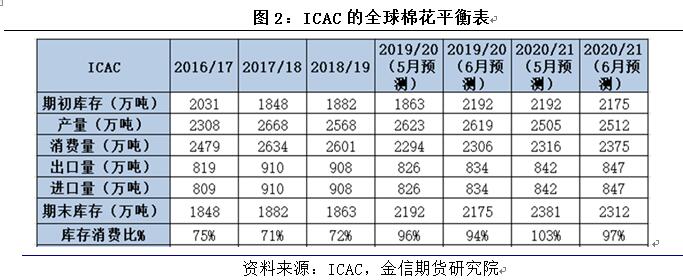

全球棉花供需情况:5月份以来,国际棉花咨询委员会(ICAC)和美国农业部(USDA)陆续公布了对全球棉花供需情况的预估,本年度剩余的时间内需求下滑将成为既定事实,各大机构初步预估疫情将令本年度(截至9月底)棉花需求下降11-15%,下一年度,全球的棉花需求仍将受到疫情影响,比疫情前下降5%-9%,但是比本年度增长3%-10%。

ICAC在6月份的全球平衡表预估中,上调了2019/20年度和2020/21年度的全球棉花需求,不过本年度(19/20年度)全球消费仍将比上一年度下降11.3%(减少295万吨),该机构认为本年度棉花需求下降主要在亚洲,中国和印度的需求同比将下降12%,越南、土耳其、巴基斯坦同比下降7%-8%,孟加拉国的需求同比下降25%。另外,美国和巴西的出口将下降8%和12%,全球棉花贸易量下降9.6%(减少74万吨)。

USDA在6月份的全球平衡表的预估中,下调了2019/20年度和2020/21年度的全球棉花需求,认为2019/20年度全球棉花需求将下降14.7%,降幅大于上月的预估12.9%,,从2月份至今,累计下调需求356万吨。同时,USDA认为2020/21年度全球棉花需求为2494万吨,比上月预估下调45万吨。全球2019/20年度和2020/21年度的期末库存分别为2189万吨和2279万吨,这个预估数值和ICAC的预估值基本接近。

本年度全球棉花消费的下降,在一定程度上和各国采取“封闭”和“停摆”的防疫措施有关,这是和2014-2016年不同的地方,市场预期,随着全球经济体恢复正常的经济、社会活动秩序,棉花暂时“消失”的需求会回来,这推动内外棉价格4月份以来震荡回升,需求恢复的预期和现实仍将是下半年全球棉花市场的主旋律之一。

另外,目前市场也密切关注新年度印度、中国、美国等棉花主产国的棉花产量情况。如果全球棉花主产国出现大幅的减产,随着全球棉花需求逐步恢复,可能会出现2009-2012年那样的供需矛盾激化的情况。

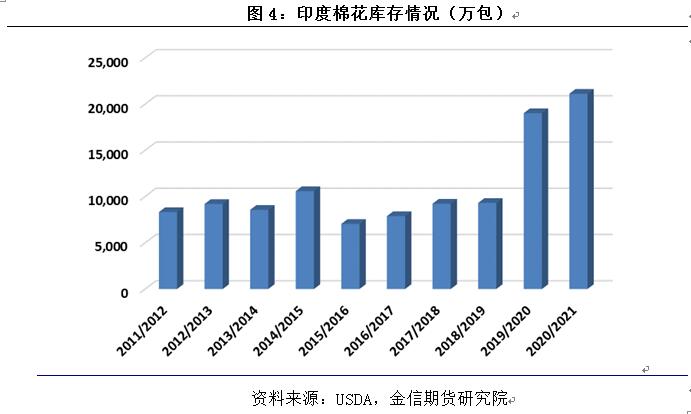

印度:印度棉花新年度的种植已经开始,今年的播种进度很快,截至6月4日,印度棉花播种面积达到2500万亩,同比增长21%,大部分播种在北部地区,南部区域的棉花种植6月中旬以后也已经开始,受到印度棉花公司(CCI)上调新年度新花最低收购价(MSP)4%的政策影响,预计印度新年度的棉花种植面积将有所增加。

由于沙漠蝗虫灾害今年比较严重,市场担忧蝗灾会对印度的棉花产量造成影响,目前来看,蝗灾主要集中在拉贾斯坦邦,蝗群近期将向西向东迁徙,然后回到拉贾斯坦邦产卵。拉贾斯坦邦的棉花产量约占印度棉花产量的7.8%,西部的古吉拉邦的棉花产量占比26%,由于棉花刚刚种下,暂时影响还看不到,不过需要密切关注。

美国农业部在6月份的报告中再次下调印度2019/20年度的棉花国内消费量50万包至2000万包,之前3个年度的消费量基本稳定在2400万包左右,出口下调20万包至300万包 ,低于2018/19年度的351万包。同时,USDA还下调了印度2020/21年度国内棉花消费预估50万包至2300万包。由于CCI提高MSP的标准,所以USDA预估印度2019/20和2020/21年度的棉花库存分别将上升90万包和140万包,至1901万包和2111万包,几乎是过去3年库存的一倍。

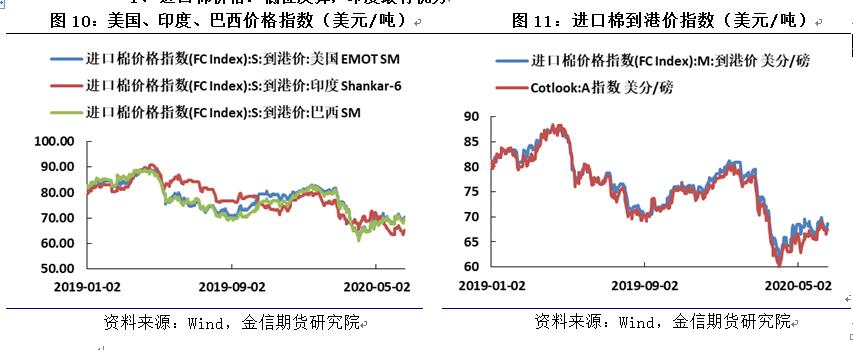

由于CCI的收储政策,印度的棉花潜在供应压力较大,一方面对印度国内的棉花价格构成压力,另一方面对国际棉价构成压力,6月初CCI开始以折扣价格出口棉花,去年11月以来,印度棉花出口价格就已经比美国、巴西的报价要低,现在印度棉花价格更具有竞争力。

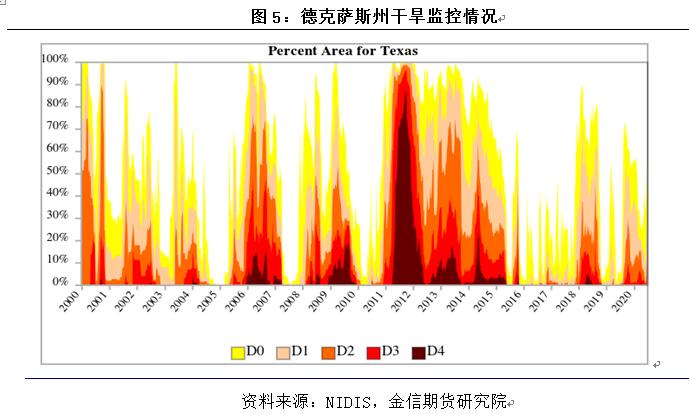

美国:截至6月14日当周,美国棉花播种进度89%,比去年同期快4%,比五年平均值慢2%。美国棉花优良率43%,去年同期是49%,主产区德克萨斯州的优良率只有30%,该地区的植棉面积占全美的近40%,不过该地区历年来天气条件都比较复杂,最终的产量前景目前看不明朗。目前的该地区的干旱程度远不及2012-2015年,也比2018-2019年的干旱程度轻。

除了主产区天气对美棉产量的影响以外,市场同时关注美国棉花的出口。根据出口销售数据显示,截至6月11日当周,美国出口到中国的棉花数量为168.9万包,远高于去年同期的121.6万包,但是低于2017/18年度和2016/17年度同期的202.9万包和187.6万包。4月份之前,美国棉花的出口销售进度非常好,远超历史同期,但是4月份之后受疫情影响,美国棉花出口进度开始放缓。按照中美第一阶段贸易协议,中国将在2年内比2017年增加购买320亿美元的美国农产品,从国内的供需情况来看,增加购买美国棉花的可能性非常大。美国农业部预估2019/20年度美国将出口棉花1500万包,比2018/19年度多出口23.7万包,预估2020/21年度棉花出口将增加至1600万包。如果中国购买美国棉花达到市场预期,将对ICE棉花价格构成支撑。

尽管上调了出口预估,美国的棉花库存也仍然面临上升的风险,而且美国棉花的性价比在下降,其出口面临巴西和印度的竞争。USDA在6月份的报告中,预估美国2019/20年度的棉花库存为730万包,比2018/19年度多245万包,增幅50.5%,USDA还预估2020/21年度,美国棉花库存将上升到800万包,为历史新高。从库存消费比来看,2019/20年度美国棉花的库存消费比降达到41.71%,2020/21年度达到42.55%,也是历史新高,上一次高点是2015/16年度,库存消费比为30.15%。从这一点上来说,ICE棉花价格的压力非常大,除非中国比预期再多进口200万包的棉花,才能令库存消费比下降到30%以内。

巴西:巴西的植棉面积过去3年持续增加,市场预期2020/21年度,巴西棉花面积还将小幅增加,不过巴西棉花面临和大豆、玉米抢面积的问题,下个年度的植棉面积暂时还不好确定。本年度,巴西棉花丰产基本已成定局,USDA预估巴西今年棉花产量1320万包,比上一年度多20万包。6-10月,是巴西棉花的收获季节,从8月份开始,巴西棉花出口将增加。下半年,巴西棉花的关注点主要在它的出口。美国农业部预测,8-12月份,巴西将出口474万包棉花,比去年同期多出口139.6万包,将对美国和印度棉花出口构成压力。

由于今年以来巴西雷亚尔大幅贬值,虽然在5月份出现了一波接近16%的升值,但是相较前几年仍然是贬值超过30%,这令巴西棉农有非常强的出口意愿。不过,需要注意的是,巴西目前的新冠疫情仍然非常严重,巴西港口装运大豆和铁矿石目前是正常的,但是装运白糖已经出现了严重的排队现象,所以,疫情对巴西国内的运输的影响,以及港口的装运情况可能会限制巴西棉花的出口。

下半年在关注全球棉花需求恢复和美国、印度、中国棉花的产量的同时,也要关注美国、巴西和印度棉花竞争出口对国际棉花价格的影响。

3、国内棉花价格关注政策影响,外贸需求是关键

由于我国棉花种植继续沿用目标价格补贴政策,所以国内今年的棉花种植面积预计仅小幅变化。农业农村部对今年的棉花种植面积的预估为321.1万公顷,比去年少89万公顷(2.7%);棉花产量预估为568万吨,比去年的580万吨少12万吨;受疫情影响,农业农村部预估到8月份截止的2019/20年度的棉花消费量为723万吨,比上一年度减少101万吨,降幅12.26%,2020/21年度的消费量预估恢复到780万吨。所以,年度来看,国内棉花还是有产需缺口的,需要通过进口补充。

1-4月份,国内累计进口棉花74万吨,比去年同期少10万吨。其中,从美国进口棉花19.5万吨,比去年同期多7.3万吨。预计今年全年从美国进口的棉花数量会超过2017年的51万吨。国内棉花的进口仍然是配额制,所以还是受到政策的调控,加上轮储政策,可以实现完成中美贸易协议的同时,又保证国内的供需阶段性平衡。

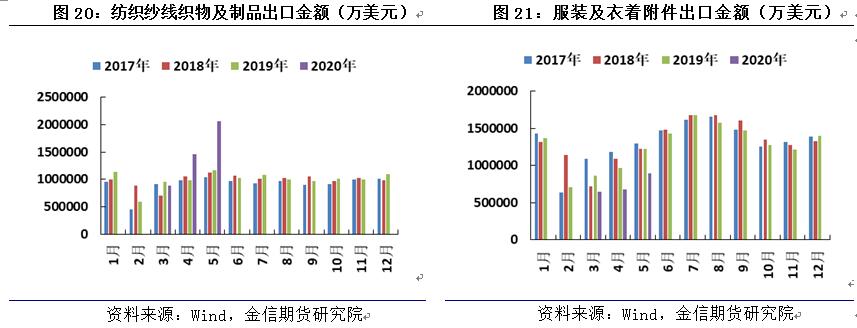

对国内棉花价格影响最大的还是需求端。根据海关数据显示,4月和5月,纺织品服装合计出口金额为509亿美元,比去年同期的432.9亿美元多76.1亿美元。其中,纺织品出口金额为352.5亿美元,比去年同期的214.3亿美元增长138.2亿美元,增幅64.5%,增幅主要来自于口罩等医用品的出口增加;服装类出口金额为156.4亿美元,同比减少62.1亿美元,降幅28.6%,显示出终端消费仍然很弱,不过把4月和5月分开来看的话,降幅已经从31%收窄到27%。

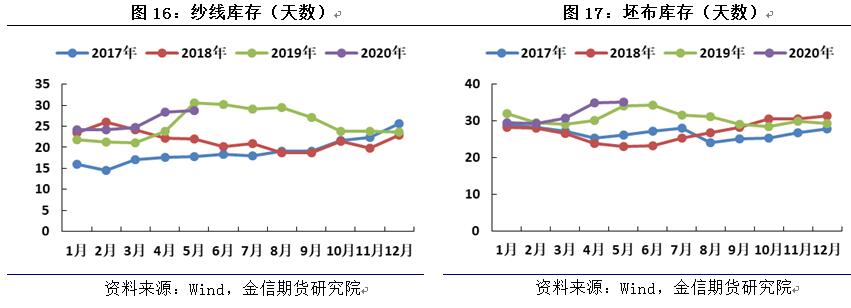

从库存来看,截至5月底,国内棉花商业库存377.38万吨,工业库存67.95万吨,商业库存仍然是历史同期高位,工业库存相对来说还不算太高。从下游的库存来看,截至5月底,纱线库存为28.75天,坯布库存为35.01天,再创5年新高。目前国内需求恢复较好,但是外贸需求恢复缓慢。纺织厂的原料库存较低,成品库存高企,开工率处于历史同期低位。随着全球经济从“暂停”中恢复,虽然现在欧美的疫情还存在反复的可能,但是从欧美经济体政府的意愿来说,不太可能再次令经济“停摆”,这将有助于服装零售业恢复经营,关注三季度是否会出现“淡季不淡”的情况。

二、 基础数据图解

1、 进口棉价格:低位反弹,印度最有优势

2、 棉花基差中性

3、库存数据

4、棉花和棉纱进口同比都减少

5、纺织品服装出口及纺织品PMI

三、 综合分析和交易策略

目前,市场已经初步反映疫情对棉花需求的影响,随着全球复工复产,市场对棉花需求的恢复有所预期,如果疫情并没有出现超预期的恶劣情况,三季度市场可能会迎来一波全球服装零售的补货,这可能会让棉花市场出现“淡季不淡”的情况,有望推动棉花价格出现一波上冲。

但是,这波上冲之后,市场会面临需求能否持续恢复,以及价格透支了现实的情况,因为全球经济从疫情中完全恢复需要时间,而疫情还在反复,所以,如果棉花价格大幅上冲,将为全球的棉花业者提供非常好的套保的机会。

另外,如果全球的棉花主产国因为天气、虫害因素出现超预期的减产,会让棉花的均衡价格上移,暂时来看,各棉花主产国的天气和虫害的影响还在可控范围内。

预计三季度,棉花价格仍然偏震荡上行,四季度还需要重新评估棉花价格和国内外的供需情况。操作上,建议11400-11700之间可以尝试做多,13000上方建议逢高做空为主。

更多研究报告及商品资讯请关注“金信期货研究院”微信公众号。

来源:http://www.cet.com.cn/xwsd/2601799.shtml

免责声明:本文不构成投资建议,市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。本文仅为传递更多信息之目的,不代表本网观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。