【编者按】 当人工智能、大数据有望进入落地应用的爆发期阶段,以用户体验为核心的应用性能管理(APM)受到了广泛关注,在帮助企业提高IT应用可靠性和

当人工智能、大数据有望进入落地应用的爆发期阶段,以用户体验为核心的应用性能管理(APM)受到了广泛关注,在帮助企业提高IT应用可靠性和质量,以及降低IT总拥有成本(TCO)上,展现出显著的价值。智能时代来临让应用管理环境日渐复杂,APM市场呈现出巨大的前景,业务方向也随着市场环境的变化而发生变化,从而影响着行业格局与未来走势。

全球APM市场:从1.0到3.0时代,APM行业成熟稳健发展

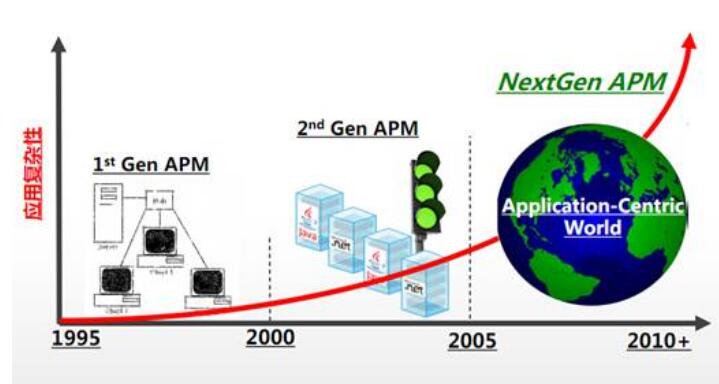

按照其提供服务对象的不同进行划分,APM至今已历经三代的发展。

1.0时代:主要针对网络系统。1995年到2000年,此时是第一代互联网浪潮兴起的年代,网络建设的核心是基础设施建设,网站的响应速度决定了用户体验,网速就决定了网站的响应速度。因此,APM1.0时代的软件功能就是管理网络系统的性能。

2.0时代:主要针对基础组件。2000年到2005年,网络建设的重心转移到数据中心,包括各种各样的硬件和软件,即基础组件(Infrastructure)。当时APM系统的作用是监控和管理各种基础组件的性能。

3.0时代:主要针对应用本身。2005年以后,以互联网社交平台为主的各种APP应用被开发出来,这些应用提供的服务分布于全球的多个数据中心。在此大背景之下,应用自身的性能好坏直接影响着用户体验。这便促使APM的范畴进一步扩展,具体包括两个方面:第一是管理真实用户的体验,第二是进行端到端的业务交易性能分析。

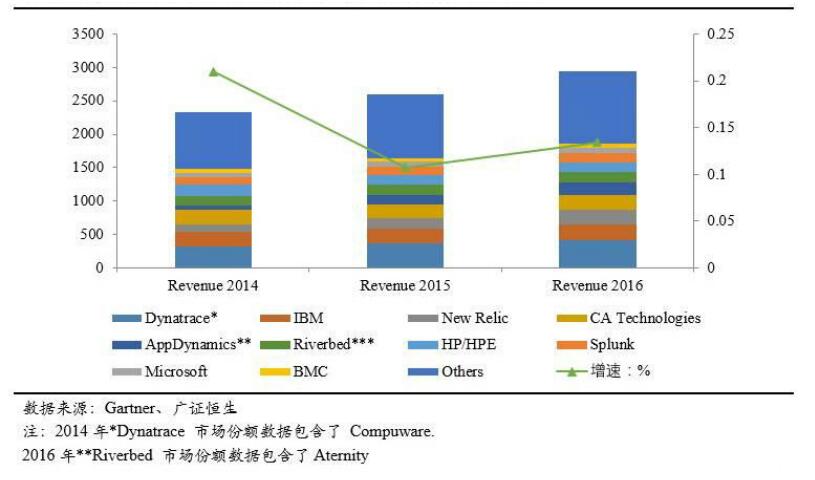

从2014年开始,APM就成为硅谷的焦点之一,随着APM需求的变化,APM市场格局正在发生悄然改变。

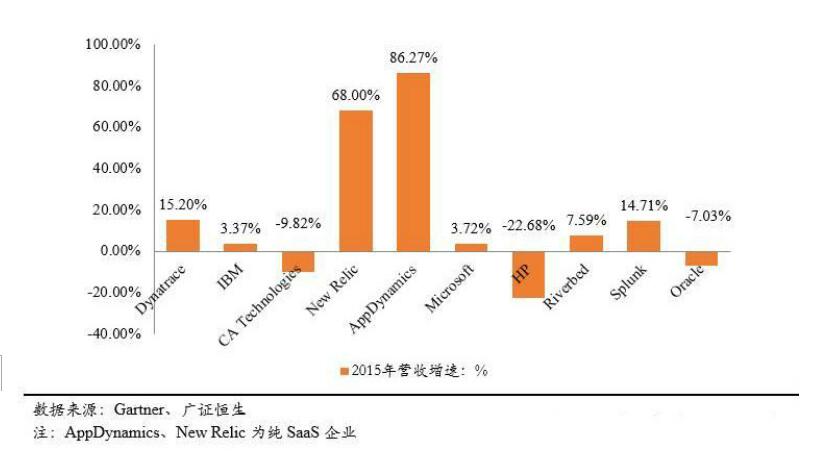

主动式监测增长放缓、被动式监测业务增长强劲

近几年,国际市场上以NewRelic、AppDynamics为代表的APM厂商逐渐占据优势地位,而传统的以网络拨测业务为主的用户体验监控厂商日渐式微。其中,成立于1997年以拨测业务为主的国外厂商Gomez 由于收入增长持续放缓于2009年11月被Compuware收购。2014年9月,私募基金Thoma Bravo, LLC以25亿美金的价格收购Compuware。收购之后将Compuware的业务进行拆分,APM业务独立运营,使用新的公司名称Dynatrace。目前Dynatrace也走向全栈式、端到端的智能监控发展之路。随着APM市场发展的不断变化,其他主动式监测服务提供厂商Keynotes、Moniforce也因为增长瓶颈,相继被收购。

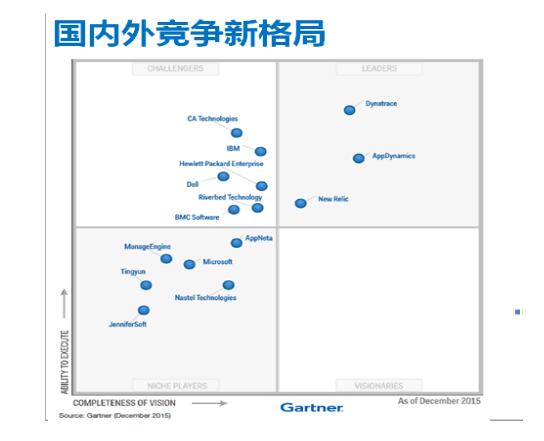

与主动监测业务相比,从真实用户视角出发的被动监测业务表现出更加强劲的增长势头,AppDynamics、New Relic都是这一类型的代表厂商。AppDynamics、New Relic等起步于北美市场,北美市场对于APM接受早、接受程度较高,帮助这些企业在早期逐渐形成竞争优势。New Relic是最早的SaaS模式APM解决方案提供商,其营收增长迅速,2014年同比增长112.97%后,2015年同比增长74.74%,营收达1.1亿美元,2014-2015年毛利率都保持在80%以上的水平。2016年公司估值达到20亿美元,业务增长达到90%,营收达1.813亿美元。AppDynamics连续三年保持Gartner APM 魔力象限领导者位置,在大企业客户领域有较大优势,在2017年年初被思科以37亿美元高价收购,收购估值是AppDynamics同年销售额的22倍,创下了全球历史上最大的私有软件公司并购记录。

2016年全球APM市场达到29.34亿美元

从全球APM市场发展趋势中分析,传统拨测业务已经不能够满足日益变化的性能监测需求。新一代APM解决方案综合了服务端应用性能监测与主动式+被动式用户体验监测服务。基于终端真实用户体验进行端到端性能管理的被动式监测将成为APM市场未来发展的核心驱动力。

国内APM市场:本土APM厂商快速增长可期,呈差异化发展态势

Gartner报告显示,2017年全球APM行业收入预计超过33亿美元,年增长率超过10%。预计到2021年,APM的市场容量将达到50亿美元。中国APM市场份额仅为全球的2.7%,是美国的1/20,未来发展空间巨大。“互联网+” 促使我国APP数量激增,中国有望成为全球最大的应用市场。然而,国内App寿命短,客户体验差,僵尸应用占比高达81.3%,APM需求高企,未来2-5年市场被认为有望出现高增长态势。

国内APM服务提供商从提供传统拨测业务转向提供服务端应用性能监测与主动式+被动式用户体验监测服务,形成端到端APM管理一体化方案。但是相比国际市场,APM仍然有一个逐渐接受的过程,未来发展空间较大。 当前,听云(基调网络)、博睿宏远、OneAPM(蓝海讯通)等厂商成为国内市场第一阵营企业,基本上形成了完整的产品布局,市场已具一定规模。

听云(基调网络)于2007年成立,成立之初主要提供主动式监测服务。2013年开始提供被动式监测服务,目前已经形成完整的端到端APM解决方案。2015年完成新三板挂牌。

博睿宏远于2008成立,主要提供主动式网络监测服务。根据博睿的公开数据,2017年主动式监测仍然占主导地位,占公司营业收入的86.74%。

OneAPM(蓝海讯通)于2008年成立,提供服务端应用性能监测及被动式用户体验监测服务,与2016年完成新三板挂牌。目前,三家厂商呈现出差异化发展的态势。

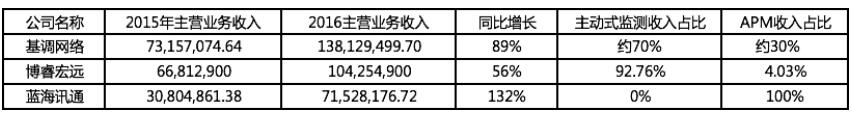

营业收入与构成对比:

对比数据显示:

2016年主营业务收入最高的为基调网络,增长率达到89%。

博睿宏远同比增长56%,主营收入居中,相比其他两家收入增长相对较为缓慢。

与2015年主营业务收入同比增长最高的为蓝海讯通,达到132%。

究其原因,三家营收表现与业务布局有紧密关系,被动式监测带来较大收入增长:

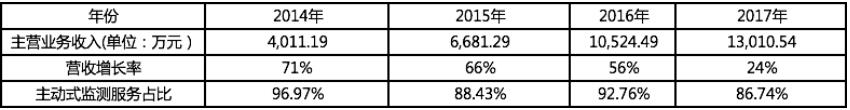

博睿宏远以传统拨测业务为主,属于主动式监测阵营。博睿的公开数据显示,主动式监测业务仍是业务收入的主要来源:

表格中看出,2014-2017年的主营业务收入逐渐上升,营收增长率持续降低。

CNNIC最新发布的《中国互联网络发展状况统计报告》显示,近几年以台式电脑、笔记本电脑、平板电脑为终端接入互联网的比例逐年降低,以手机为终端接入互联网的比例逐年升高,全国PC端与移动端的流量比例已达到1:9,相应的基于PC终端的主动拨测业务增长趋缓已不可避免。

听云(基调网络)则APM业务与主动式监测业务并举,2014年开始从拨测业务向端到端的应用性能管理(APM)发展。2014年,听云主动拨测业务占到收入的95%,同年国外APM行业增长迅猛,国内APM也随之兴起。听云在2014年推出APM产品线,原有的拨测业务整合到听云Network产品线,重心逐渐向APM转移。2015年,听云入选Gartner APM魔力象限,成为中国APM唯一入选厂商。2017年听云APM业务收入预计超过传统主动式监测业务。

蓝海讯通近年来也全力押注APM,服务包括本地化部署模式和SaaS模式部署,前者主要针对大型企单位等企业级客户,后者主要针对中小企业等SaaS用户。中小企业客户客单价相对较低,因此需要向大中型企业客户拓展。蓝海讯通资产和业务规模保持快速增长态势,但总体规模较小。

未来三家呈现差异化发展态势。博睿宏远尝试在被动式监测服务方面进行小范围投入,但由于转身投入时间较晚,仍保持以主动式监测服务为主的业务格局。从博睿2017年招股说明书可以看出,博睿宏远预计将募集资金总额的46%投入到主动探测式技术产品升级建设项目当中。听云从2014年开始已切换引擎,形成以APM业务为主、主动式监测业务为辅的业务格局,转变发展方向使其收入增长速度呈上升趋势,未来计划持续将大部分费用投入到APM技术中。蓝海讯通则选择延伸至安全领域服务,向综合性软件公司发展。

随着人工智能技术的发展,新的智能运维时代即将到来,APM的发展拥有巨大的想象空间,但也面临变革挑战。Gartner报告宣称,到 2020 年,将近50% 的企业将会在业务和 IT 运维方面采用 AIOps(智能运维)。在APM端到端应用性能管理中,故障的识别不再是唯一目的,应用问题的快速解决和主动防范成为主要关注点,性能监控与解决方案将会更加自动化、智能化,并最终为企业提供更大的应用可见性,实现终端用户体验的明显提升。面对变化的市场环境,APM厂商的产品和技术需要随之变化。谁能快速应变、具有洞察先机、及时拥抱市场需求,谁才能成为市场的赢家。